Lựa chọn đầu tư vào những công ty dựa

trên số đông người tiêu dùng trong tháng 7 và tránh xa những công ty

thuộc ngành tài chính, ngân hàng trong thời điểm nhiều biến động khó dự

báo từ bên ngoài.

Thị trường mới nổi luôn làm cho các nhà quản lý quỹ thế giới phải cẩn trọng vì độ biến động lớn do ảnh hưởng bởi dòng vốn vào/ra của các quỹ đầu tư dựa trên biến động của các đồng tiền chủ chốt. Sự kiện Brexit này 24/6 đã thể hiện rõ điều này qua các số liệu dưới đây trong tuần từ 27/6-1/7/2016 theo dữ liệu của Thomson Reuters Lipper dựa trên các quỹ hoạt động tại thị trường Mỹ:

- Các quỹ tiền tệ: thu hút đến 25,1 tỷ USD do nhà đầu tư quyết định giữ tiền mặt để chờ đợi điều gì sẽ xảy ra khi UK rời khỏi khối Châu Âu. Các đồng tiền chủ chốt là đồng USD ( 1,3% trong tuần, - 3,2% từ đầu năm đến nay, Yên Nhật ( lên giá 1,9% trong tuần, + 17,6% từ đầu năm đến nay) tăng giá mạnh trong tuần này.

- Trái phiếu đô thị ( Municipal bond) cũng đóng góp vào dòng vốn trú ẩn với tuần thứ 9 liên tiếp có inflow, tăng 716 triệu USD.

- Quỹ đầu tư vào cổ phiếu : bị rút mạnh 6,8 tỷ USD trong đó rút ra khỏi ETF là -4,1 tỷ USD, các quỹ tương hỗ -2,8 tỷ USD.

Điều này không có nghĩa rằng thị trường luôn chìm trong khủng hoảng, 3 loại tài sản dưới đây đã nổi lên như là những điểm sáng để nhà đầu tư có những ý niệm đầu tư trong giai đoạn thị trường biến động lớn theo chiều hướng đi xuống trước khi bước vào lựa chọn những cổ phiếu vượt trội tại thị trường Việt Nam:

Việt Nam đang có tỷ lệ nợ tiêu dùng đóng góp tỷ trọng thấp chỉ khoản 6-7% tổng dư nợ tín dụng trong khi những nước phát triển tỷ lệ này là 15-20% dẫn đến chiến lược lựa chọn đầu tư vào những công ty dựa trên số đông người tiêu dùng trong tháng 7 và tránh xa những công ty thuộc ngành tài chính, ngân hàng trong thời điểm nhiều biến động khó dự báo từ bên ngoài.

VHC – Thị trường xuất khẩu tiềm năng – Giá mục tiêu 60.000đ/cp (P/E 2016 11.x)

Là 1 trong 50 công ty niêm yết tốt nhất do Forbes bình chọn vào đầu tháng 6 năm nay và giá cổ phiếu đã tăng +68% ( bao gồm cổ tức) trong khoản thời gian 3 tháng qua cho thấy công ty này đang ở điểm chuyển tích cực về mặt tăng trưởng doanh số, lợi nhuận, thị phần đồng thời cũng bước vào chu kỳ giá lên hướng đến đỉnh cũ năm 2014 – 60.000đ/cp

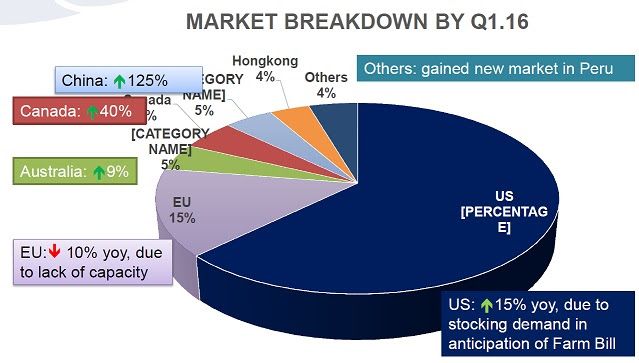

VHC đang mở rộng thị trường xuất khẩu để bù đắp sự suy giảm sức mua tại khu vực Châu Âu, các thị trường mới đang mở rộng là Peru, Australia +9%, Canada +40%. Trung Quốc +125%, Japan +60% và thị trường truyền thống là Mỹ trong quý 1 đã tăng 15% so với cùng kỳ do nhu cầu dự trữ hàng trước phán quyết của Đạo luật Nông nghiệp Mỹ ( Farm Bill). Theo đạo luật này, các quốc gia và các nhà sản xuất như VHC có lộ trình chuyển đổi 18 tháng để Mỹ (FSIS) thực hiện đầy đủ chương trình kiểm tra. Như vậy từ nay cho đến cuối năm 2017, VHC vẫn có thể xuất khẩu cá tra một cách bình thường vào thị trường Hoa Kỳ. Nhưng song song với đó, công ty sẽ phải nộp hồ sơ để FSIS đánh giá tính tương đồng của hệ thống quản lý an toàn thực phẩm so với hệ thống tại Mỹ và nếu xác định tương đồng, FSIS sẽ tiến hành kiểm tra và phê duyệt từng cơ sở có thể xuất khẩu cá da trơn sang thị trường này.

VHC đã đạt lợi nhuận sau thuế quý 1 101 tỷ chiếm đến 28,8% kế hoạch năm, tương đương 29% kế hoạch lợi nhuận cả năm. Số liệu ước tính quý 2, VHC đạt 140-150 tỷ, tăng 40% so với quý 1/2016 nhờ thị trường xuất khâu liên tiếp mở rộng, giá bán cá phile tăng gấn 15% so với quý trước và khối lượng xuất khẩu tăng trên 50%.

Nhà máy mới Vũ Đức Tiền Giang bắt đầu hoạt động vào đầu quý 3 với công suất chế biến 150 tấn nguyên liệu mỗi ngày sẽ làm nâng công suất bình quân của VHC lên 20-25% / năm.

Dựa trên các số liệu này, VHC có thể đạt lợi nhuận sau thuế 450-500 tỷ, tăng 28.5%-42% so với kế hoạch năm, thu nhập trên mỗi cổ phiếu đạt ít nhất 4.870đ/cp. Tại mức giá hiện tại, VHC đang giao dịch tại P/E 2016 dự tính 9,7 lần, cao hơn trung binh ngành 8,5 lần nhưng lại hấp dẫn so với tốc độ tăng trưởng nhanh của công ty với vị thế dẫn đầu ngành.

Cổ phiếu VHC phù hợp với nhà đầu tư tìm kiếm công ty đang tăng trưởng nhờ mở rộng thị phần ra thế giới, có nguồn thu bằng đồng USD đang mạnh lên trong khi chi phí (nhân công, thức ăn..) bằng VND và ban lãnh đạo tâm huyết và trong quá trình cấu trúc lại để đựa công ty thực hiện các chiến lược tăng trưởng trong 3 năm kế tiếp.

SVC – Tập trung kinh doanh lõi – Giá mục tiêu 62.000

Số đông người dân muốn sở hữu xe ô tô hay hộ kinh doanh dịch vụ vận tải chuyến ngắn đều chờ đợi sau ngày 1/7 khi biểu thuế mới có hiệu lực khiến dòng xe dung tích xi lanh dưới 2L, tập trung ở các nhãn hiệuToyota, Ford, Huyndai, Chervolet.. giảm giá trung bình từ 15-30 triệu đồng do mức thuế tiêu thụ đặc biệt giảm xuống còn 40% so với 45% trước đó. Ngược lại, dòng xe có dung tích lớn trên 2.5L bị áp thuế tiêu thụ đặc biệt cao nhát đến 150% ( 6L) đã khiến nhu cầu mua các loại xe hạng sang này tăng lên mạnh trước 1/7, số liệu từ VAMA, lượng xe nhập khẩu nguyên chiếc trong tháng 5 đã tăng 11% so với tháng 4, đạt 6.900 xe. Tương đồng với nhu cầu mua xe, cổ phiếu HAX (Oto Hàng Xanh) chuyên cung cấp dòng xe cao cấp đã có mức tăng giá 27% trong vòng 1 tháng qua, nhưng đó là thời điểm trước 1/7.

Với dự báo nhu cầu tiêu mua xe có dung tích thấp vẫn tiếp tục tăng trưởng và đa dạng hoá hơn do sự tham gia của các nhãn hiệu mới như Volvo bên cạnh các thương hiệu truyền thống. Điều này thể hiện qua số liệu quý 1: SVC đạt tăng trưởng doanh số 2.732 tỷ, + 47,1% cùng kỳ với sản lượng xe lắp ráp trong nước tăng +36%, xe nhập khẩu giảm nhẹ -9,5%. Trong quý 2, theo ước tình sản lượng xe tiếp tục tăng trưởng 30% giúp doanh thu nửa đầu năm đạt 5.830 tỷ đồng, +42,7%, LNTT ước tính 85 tỷ, tương đương cùng kỳ do lợi nhuận biên thu hẹp còn khoản 3,5% so với 5% trong năm 2015 vì chính sách cạnh tranh của các hãng phân phối xe.

Ban quản trị SVC đặt kế hoạch doanh số tăng trưởng 11% đạt 11.000 tỷ, lợi nhuận sau thuế giảm nhẹ -2% đạt 160 tỷ tương đương thu nhập trên mỗi cổ phiếu đạt 6.400đ riêng cho mảng phân phối xe và các dịch vụ bảo trì, sửa chữa thông qua các đại lý khắp cả nước.

Tương tư như câu chuyện của McDonald tại Mỹ biến các cửa hàng thành cụm bất động sản có giá trị nhờ vị trí, SVC cũng được biết đến là công ty sở hữu bất động sản đẹp tại khu vực trung tâm Thành phố Hồ Chí Minh như 115 Hồ Tùng Mậu, Q.1; 91 Pasteur Q.1; 555 Trần Hưng Đạo Q.1; 95B-97-99 Trần Hưng Đạo Q.1, 35 Đồng Khởi Q.1; 66-68 NKKN Q.1; Savico Megamall Hà Nội, Đà Nẵng, Cần Thơ.. trong đó các dự án tại Hồ Tùng Mậu đang chuyển nhượng cho Vinaland và Phổ Quang chuyển cho Novaland.

Thị trường cũng đang lan truyền thông tin rằng SVC đã hoàn tất đàm phán thành công bán trung tâm thương mai Megamall tại Long Biên, Hanoi với mức giá 800 tỷ đem lại lợi nhuận 250-300 tỷ trong năm tài chính 2016 này. SVC đang thực hiện thoái vốn khỏi nhiều dự bán bất động sản lớn nhằm tập trung xây dựng hệ thống phân phối xe – bảo trì – kinh doanh xe cũ lớn nhất Việt Nam dưới dự tham gia của người Thái.

Người Thái rất hăm hở tham gia vào ngành hàng tiêu dùng Việt Nam, tại SVC, đã có hai cổ đông Thailand là Finansia Syrus Sercurities Public Company Limitied (5,2%), Probus Opportunities ( 5,14%) và cũng không loại trừ khả năng người Thái sẽ tham gia sâu vào SVC thông qua việc đàm phán với cổ đông lớn đang giữ 40,81% tại SVC là Tổng công ty Bến Thành.

Dựa trên định giá theo phương pháp P/E riêng mảng kinh doanh xe hơi, SVC xứng đáng giao dịch tại P/E 8.x tương đương 54.000đ/cp mà chưa cần tính khoản giá trị chuyển nhượng bất động sản Megamal và định giá các tài sản đất khác tại các khu vực trung tâm.

PAN – “Born to feed the world” - Giá mục tiêu 60.000 (P/E 2016 11,3)

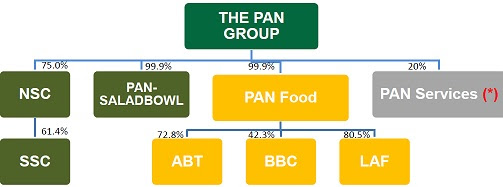

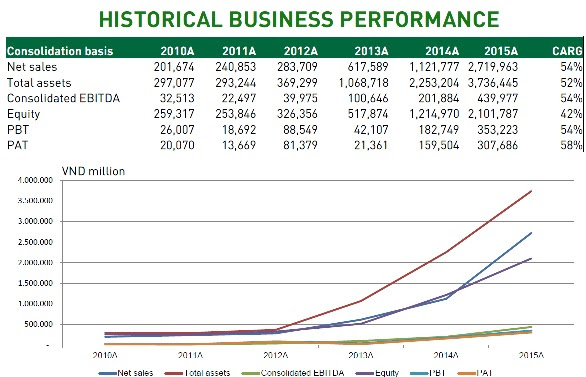

The PAN group dịch chuyển hoàn toàn vào chuỗi giá trị nông nghiệp sau khi thoái vốn khỏi PAN services vào tháng 3/2016 tập trung: (i) phát triển từ gốc qua NSC, SSC và PAN saladbowl cung cấp giống và sản phẩm Salad sạch cho thị trường Nhật, (ii) Cung cấp thực phẩm sạch qua hệ thống phân phối, đóng gói và tạo giá trị gia tăng cho sản phẩm thông qua PAN Food (ABT, LAF, BBC).

PAN được lựa chọn tại thời điểm này khi mùa vụ kết quả kinh doanh quý 2 của công ty này được dự báo tiếp tục tăng trưởng, tỷ lệ sở hữu nhà đầu tư nước ngoài tại PAN là 43,18% gần lắp đầy mức trần 46% và sự quan tâm của dòng tiền vào ngành nông nghiệp đang định giá thấp.

VNS – Chu kỳ hồi phục bắt đầu – Giá mục tiêu 35.000 (+17%)

Đối thủ lớn Uber, Grab và Lift đã giúp Vinasun trưởng thành hơn sau 2 năm kể từ mùa hè năm 2014 khi các hãng kết nối người dùng – và xe trống bắt đầu có mặt tại Việt Nam. Vinasun kịp thời tung ra ứng dụng kết nối – đặt xe taxi qua điện thoại giúp tương tác với khách hàng thuận tiện hơn đồng thời Vinasun đã đầu tư 1.200 xe mới khởi đầu cho sự đầu tư mạnh mẽ nhất trong 10 năm qua đã giúp Vinasun tăng trưởng 13% doanh thu và 5% lợi nhuận sau thuế với thu nhập mỗi cổ phiếu đạt 4.160đ, ROA 12,62%, ROE 31,41% trong năm 2015.

Suy nghĩ như một người tiêu dùng bình thường chúng ta sẽ nhận thấy rằng chu kỳ tiêu dùng một sản phẩm mới bắt đầu từ: Hào hứng trải nghiệm mới (Uber). So sánh giá cước, phục vụ, loại xe... chọn lựa theo lý trí về các đặt điểm trên cùng với tính chất thuận tiện, nhanh chóng thì người tiêu dùng đang có xu hướng quay trở lại sử dụng các phương tiện giao thông thuận tiện hơn đồng thời sức tiêu dùng tăng trưởng, đô thị hoá và khách du lịch quốc tế đến Việt Nam đang có xu hướng tăng trưởng mạnh, theo số liệu của SSI Research, trong nữa đầu năm 2016, số lượng khách du lịch đến Việt Nam đạt 4,7 triệu người, tăng 21,3% so với cùng kỳ năm trước.

Yếu tố mùa mưa trong quý 2 và đầu quý 3 sẽ làm tăng nhu cầu sử dụng taxi, VNS sẽ có lợi thế hơn các đối thủ là Uber (Black/X) tại thời điểm này dựa trên nhu cầu sử dụng là những người đi làm cần đi chuyển trong những giờ cao điểm và tránh mưa:

- UberBlack: giá cước trung bình 11.000đ/km, phí ngồi xe 500đ/phút, giờ cao điểm trung bình 16-20.000đ/km Trong khi giá cước trung bình của VNS khoảng 15.700đ/km

- UberX: là đối thủ cạnh tranh chính của các hãng taxi truyển thống nhưng xét theo góc độ thuận tiện thì có đến 70% khách hàng bắt xe qua đường thay vì chờ đợi trên ứng dụng điện thoại hoặc liên lạc tổng đài. Độ phủ sóng xe rộng giúp thời gian đón xe VNS ngắn hơn dịch vụ Uber. Đồng thời giá cước trong giờ cao điểm của UberX cũng tăng lên trung bình 11-14.000đ/km gần tương đương với VNS.

Mô hình kinh doanh tập trung vào giá trị cốt lõi giúp dòng tiền từ hoạt động kinh doanh của VNS luôn duy trì trên 500 tỷ đồng/năm trong 4 năm gần đây giúp duy trì mức cổ tức đều đặn từ 20%-25% mỗi năm bằng tiền và cổ phiếu. Theo ước tính của Thạch dựa trên các luận cứ trên và trao đổi các bên liên quan, VNS trong năm 2016 sẽ đạt lơi nhuận sau thuế 347 tỷ, tăng trưởng 5,7% so với cùng kỳ năm 2015, riêng quý 2 đạt 90 tỷ lợi nhuận sau thuế, giúp thu nhập trên mỗi cổ phiếu đạt 5.179đ. Tại mức giá hiện tại ngày 4/7, VNS giao dịch tại P/E 2016 ước tính chỉ là 5,7 lần.

DHG – “Main street” tham gia - “Wall Street” thoái vốn – Giá mục tiêu 121.000 ( +19%)

DHG là cổ phiếu nên bổ sung vào danh mục trong tháng 7 nhờ sự tham gia của nhà đầu tư sản xuất mua lại từ nhà đầu tư tài chính 24,1% số lượng cổ phần DHG trong tháng 7 này. Ngoài việc nhà đầu tư mới này sẽ giúp cho doanh nghiệp phát triển hơn nhờ know-how của mình thì việc tiếp tục nâng sở hữu lên sau thương vụ này sẽ là động lực lớn cho cổ phiếu DHG trong tương lai.

Ngoài ra chủ đề Cổ đông lớn thoái vốn: KSB, EVE, HPG đều có sự tăng giá với tốc độ hai chữ số trong thời gian ngắn ngay sau khi cổ đông lớn SCIC, Red River Holding, PEN II thoái vốn và sự kiên Vincapital đang ký bán 7,3% số lượng cổ phiếu lưu hành của DHG qua hình thức giao dịch không thông qua sàn (offband) đã tạo ra cơ hôi tăng giá dựa trên định giá lại của cổ phiều này. DHG đang giao dịch tại P/E dự báo 2016 11,.9 lần và P/E 2017 10,6 lần, thấp hơn mức 12 lần bình quân ngành trong nước và 24 lần của các công ty Dược tại các thị trường mới nổi Châu Á.

DHG được các nhà đầu tư giá trị và nước ngoài ưa thích do có lực lượng bán hàng mạnh thông qua 28 chi nhánh, 67 hiệu thuốc trong bệnh viện, sản phẩm của DHG có mặt tgrong 98% hệ thóng bệnh viện đa khoa trên cả nước cùng với thị trường xuất khẩu sang Moldova, Ukraine, Romanoa, Nga, Mông Cổ, Campuchia, Lào và Hàn Quốc.

Tương tự như VNM, MWG, các nhà đầu tư nước ngoài thường giao dịch nội khối với nhau với mức giá thặng dư so với giá thị trường hiện tại. Do vậy, việc Vinacap thoái vốn vào thời điểm này dự báo rằng người mua cũng sẽ là một nhà đầu tư nước ngoài với mức giá mua thặng dư cao so với biên độ giá hiện tại 93.000đ ( giá trần tại thờ điểm viết báo cào này ngày 21/6).

Phần DHG: Giá mục tiêu theo định giá P/E 2016 hợp lý tại 13 lần là 94.700đ/cp nhưng theo chủ đề thoái vốn giá mục tiêu mới là 120.000đ/cp tương ứng với tổng giá trị 2.550 tỷ mà Công ty cổ phần chế tạo thuốc Taisho cho toàn bộ 24,1% số lượng cổ phần của nhóm cổ đông đầu tư tài chính.

Cần chú ý thêm xu hướng mua sở hữu chi phối các công ty Dược như DMC- Abott thông qua việc xin tăng tỷ lệ sở hữu nhà đầu tư nước ngoài trong ngành dược đang diễn ra rất quyết liệt.

Chuỗi bài “Góc nhìn môi giới” được thực hiện bởi ông Nguyễn

Ngọc Thạch, Trưởng phòng Môi giới khách hàng cá nhân 6 tại Hội Sở CTCP

Chứng khoán Sài Gòn SSI. Các bài viết của ông Thạch sẽ xoay quanh các

chủ đề nóng của thị trường và các vấn đề nhà đầu tư quan tâm.

Các nội dung trong bài viết là quan điểm cá nhân và chỉ mang ý nghĩa tham khảo, chúng tôi không chịu trách nhiệm với các quyết định mua bán của nhà đầu tư.

Các nội dung trong bài viết là quan điểm cá nhân và chỉ mang ý nghĩa tham khảo, chúng tôi không chịu trách nhiệm với các quyết định mua bán của nhà đầu tư.