"Con người luôn hỏi rằng: Cái gì là chất xúc tác khiến cho thị trường sụp đổ? Theo định nghĩa, nó là sự bất ngờ", Rob Arnott - sáng lập viên công ty chiến lược đầu tư Research Affiliates cho biết.

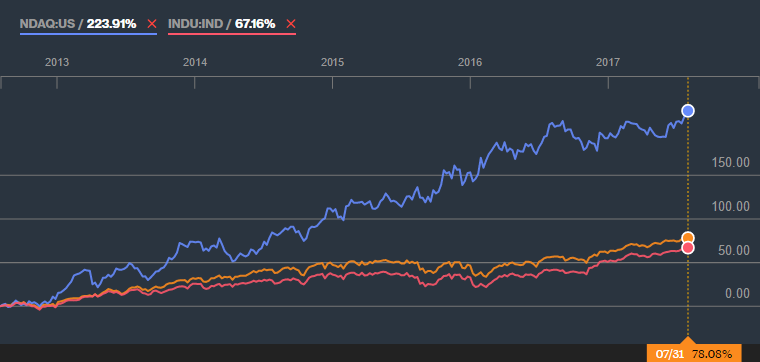

So với 5 năm trước, cả 3 chỉ số chính trên sàn chứng

khoán New York đều tăng đáng kể. Sau khi phá mốc kỷ lục 21k trong tháng

3, chỉ số Dow Jones tiếp tục tăng và hiện nay đang ở mốc 21.929 điểm.

Nhìn chung, cổ phiếu Mỹ đang ở hoặc gần mức cao nhất lịch sử, nhưng

không phải ai cũng chắc chắn rằng đà tăng này sẽ được duy trì hay không.

Dòng chảy vốn - phương pháp đo mức độ lạc quan của thị trường trong tháng 5 đã cho thấy một dấu hiệu tiêu cực, khi mà 2 tỷ USD ròng đã bị nhà đầu tư quỹ rút ra khỏi các quỹ tương hỗ và ETF.

Nhiều nhà đầu tư chuyên nghiệp cũng bày tỏ nỗi lo lắng. Dưới đây là dự đoán của 5 nhà đầu tư nổi tiếng ở Mỹ - những người đã chứng kiến toàn cảnh sự sụp đổ của thị trường tài chính năm 2008.

"Nó sẽ trở nên rất khó khăn"

Tom Forester - Giám đốc đầu tư tại công ty quản lý quỹ Forester Capital Management

Trước khi thị trường sụp đổ năm 2008, ngành tài chính ở Mỹ tăng trưởng rất mạnh - chiếm 20% lợi nhuận trong rổ chỉ số S&P 500. Nhưng vào thời điểm ấy, Forester lại bán gần hết cổ phiếu ngân hàng và giảm tỷ lệ cổ phiếu ngành tài chính chỉ còn 5%, trong khi nắm giữ cả năm cổ phiếu Wal-Mart Stores và McDonald's - 2 cổ phiếu duy nhất trong rổ Dow Jones tăng điểm trong suốt năm 2008. Hành động này đã giúp Forester Capital Management nổi tiếng là quỹ tương hỗ duy nhất mua vào mà có lợi nhuận trong năm 2008.

Forester cho rằng nguyên nhân dẫn đến hai vụ sụp đổ cuối cùng đều là do một ngành gây ra: năm 2000 là ngành công nghệ và năm 2008 là ngành bất động sản. Nhưng lần sụp đổ sắp tới, ông lo sợ gần như tất cả mọi ngành sẽ trở thành tác nhân. Thực tế theo báo cáo của FactSet, 9/10 ngành trong S&P đều đang đắt hơn giá trị trung bình trong lịch sử 10 năm. Viễn thông là ngành duy nhất không nằm trong số đó.

"Lần tới khi chúng ta nhìn thấy một thị trường gấu, nó sẽ trở nên rất khó khăn", Forester nói. "Sẽ không còn nơi nào để trốn chạy".

"Nó sẽ đổ vỡ"

Jim Rogers - Nhà đầu tư kỳ cựu trên thị trường hàng hóa và là đồng sáng lập của quỹ Quantum với George Soros

Vài tháng trước khi thị trường sụp đổ năm 2008, Jim Rogers đã bán ra tất cả các cổ phiếu ngân hàng đầu tư trên Phố Wall. Và bây giờ ông nói rằng một vụ đổ vỡ đang sắp trở lại.

"Một vài cổ phiếu ở Mỹ đang biến thành bong bóng. Bong bóng sẽ đến và sau đó vỡ tung", ông nói với Business Insider trong chương trình "The Bottom Line".

"Bạn nên lo lắng về điều đó", Rogers nói.

Nguyên nhân đẩy suy thoái tài chính năm 2008 đi quá xa là do vay nợ thế chấp. Nhưng ngày nay, tỷ lệ nợ của Mỹ, Trung Quốc và cả Fed đã lớn hơn thời điểm năm 2008 rất nhiều.

Với tỷ lệ nợ cao, chính phủ có thể sẽ có ít dư địa để cắt giảm thuế hoặc vay thêm và chi tiêu để tái kích hoạt tăng trưởng trong thời kỳ suy thoái. Về lâu dài, nợ chính phủ cao sẽ làm lãi suất cao, gây khó khăn hơn cho cả chính phủ và doanh nghiệp để đầu tư vào nền kinh tế.

"Nó sẽ là vụ sụp đổ lớn nhất trong cuộc đời tôi", nhà đầu tư 74 tuổi chia sẻ.

"Những người nắm tài sản sẽ mất 50%"

Marc Faber - Nhà đầu tư người Thụy Sĩ và là tác giả của báo cáo hàng tháng “The Gloom, Boom and Doom Report”

Marc Faber luôn sẵn sàng đón nhận một ngày tận thế của thị trường chứng khoán. Đó là lý do tại sao ông được gọi là Mr. Chết Chóc. Tuy nhiên, ông khẳng định, có lý do để ông bi quan như vậy. Hiện tại ông nhìn thấy 2 lá cờ đỏ trong thị trường.

Chiếc thứ nhất nằm ở sàn giao dịch chứng khoán New York (NYSE). Có nhiều cổ phiếu được mua bằng ký quỹ nhiều hơn ít nhất là so với những năm 1950. Điều đó có xu hướng xảy ra khi thị trường chứng khoán đắt đỏ, như hiện nay.

Giá thực sự đang nằm ngoài tầm kiểm soát, Faber nói. Tỷ lệ P/E trung bình trong quá khứ ở khoảng 17 nhưng hiện nay là 30.

Một khi người ta bắt đầu bán, Faber cảnh báo, sẽ có một cơn lốc xảy ra. "Tôi cho rằng một kịch bản thực tế sẽ xảy ra là những người nắm giữ tài sản sẽ bị mất 50% tài sản", Faber nói. "Một số người sẽ bị mất tất cả".

Chiếc cờ thứ hai nằm ở một số lượng nhỏ cổ phiếu đang chi phối con bò trên thị trường. Chỉ có 5 công ty mà chiếm tới gần 1/3 tổng lợi nhuận của chỉ số S&P 500 trong năm 2016. Điều đó có nghĩa là nhà đầu tư đang dựa vào một số ít công ty để chống đỡ thị trường.

"Nếu chỉ có một vài cổ phiếu đi lên, đó là dấu hiệu", Faber nói. "Thị trường không khỏe mạnh".

"Không có đủ nỗi sợ hãi"

Rob Arnott - sáng lập viên công ty chiến lược đầu tư - Research Affiliates

Rob Arnott được mệnh danh là người đỡ đầu của "Beta thông minh" - chiến lược đầu tư thụ động đã thu về hơn 55 tỷ USD trong năm ngoái. Trước khi thị trường sụp đổ năm 2008, trong một cuộc phỏng vấn với Bloomberg năm 2007, ông nói rằng một cuộc suy thoái đang đến.

Mới gần đây, ông cũng có dự cảm không tốt về thị trường chứng khoán Mỹ. Nhà đầu tư không có sự cảnh giác cần thiết, ông nói. "Nước Mỹ không có đủ nỗi sợ hãi. Có cảm giác rủi ro không ở đây".

Nhưng gió có thể đảo chiều bất cứ khi nào. "Thị trường chuyển động cùng với sự thay đổi trong nhận thức. Một điều tồi tệ có thể xảy ra là suy thoái", Arnott cho biết.

Dòng chảy vốn - phương pháp đo mức độ lạc quan của thị trường trong tháng 5 đã cho thấy một dấu hiệu tiêu cực, khi mà 2 tỷ USD ròng đã bị nhà đầu tư quỹ rút ra khỏi các quỹ tương hỗ và ETF.

Nhiều nhà đầu tư chuyên nghiệp cũng bày tỏ nỗi lo lắng. Dưới đây là dự đoán của 5 nhà đầu tư nổi tiếng ở Mỹ - những người đã chứng kiến toàn cảnh sự sụp đổ của thị trường tài chính năm 2008.

"Nó sẽ trở nên rất khó khăn"

Tom Forester - Giám đốc đầu tư tại công ty quản lý quỹ Forester Capital Management

Trước khi thị trường sụp đổ năm 2008, ngành tài chính ở Mỹ tăng trưởng rất mạnh - chiếm 20% lợi nhuận trong rổ chỉ số S&P 500. Nhưng vào thời điểm ấy, Forester lại bán gần hết cổ phiếu ngân hàng và giảm tỷ lệ cổ phiếu ngành tài chính chỉ còn 5%, trong khi nắm giữ cả năm cổ phiếu Wal-Mart Stores và McDonald's - 2 cổ phiếu duy nhất trong rổ Dow Jones tăng điểm trong suốt năm 2008. Hành động này đã giúp Forester Capital Management nổi tiếng là quỹ tương hỗ duy nhất mua vào mà có lợi nhuận trong năm 2008.

Forester cho rằng nguyên nhân dẫn đến hai vụ sụp đổ cuối cùng đều là do một ngành gây ra: năm 2000 là ngành công nghệ và năm 2008 là ngành bất động sản. Nhưng lần sụp đổ sắp tới, ông lo sợ gần như tất cả mọi ngành sẽ trở thành tác nhân. Thực tế theo báo cáo của FactSet, 9/10 ngành trong S&P đều đang đắt hơn giá trị trung bình trong lịch sử 10 năm. Viễn thông là ngành duy nhất không nằm trong số đó.

"Lần tới khi chúng ta nhìn thấy một thị trường gấu, nó sẽ trở nên rất khó khăn", Forester nói. "Sẽ không còn nơi nào để trốn chạy".

"Nó sẽ đổ vỡ"

Jim Rogers - Nhà đầu tư kỳ cựu trên thị trường hàng hóa và là đồng sáng lập của quỹ Quantum với George Soros

Vài tháng trước khi thị trường sụp đổ năm 2008, Jim Rogers đã bán ra tất cả các cổ phiếu ngân hàng đầu tư trên Phố Wall. Và bây giờ ông nói rằng một vụ đổ vỡ đang sắp trở lại.

"Một vài cổ phiếu ở Mỹ đang biến thành bong bóng. Bong bóng sẽ đến và sau đó vỡ tung", ông nói với Business Insider trong chương trình "The Bottom Line".

"Bạn nên lo lắng về điều đó", Rogers nói.

Nguyên nhân đẩy suy thoái tài chính năm 2008 đi quá xa là do vay nợ thế chấp. Nhưng ngày nay, tỷ lệ nợ của Mỹ, Trung Quốc và cả Fed đã lớn hơn thời điểm năm 2008 rất nhiều.

Với tỷ lệ nợ cao, chính phủ có thể sẽ có ít dư địa để cắt giảm thuế hoặc vay thêm và chi tiêu để tái kích hoạt tăng trưởng trong thời kỳ suy thoái. Về lâu dài, nợ chính phủ cao sẽ làm lãi suất cao, gây khó khăn hơn cho cả chính phủ và doanh nghiệp để đầu tư vào nền kinh tế.

"Nó sẽ là vụ sụp đổ lớn nhất trong cuộc đời tôi", nhà đầu tư 74 tuổi chia sẻ.

"Những người nắm tài sản sẽ mất 50%"

Marc Faber - Nhà đầu tư người Thụy Sĩ và là tác giả của báo cáo hàng tháng “The Gloom, Boom and Doom Report”

Marc Faber luôn sẵn sàng đón nhận một ngày tận thế của thị trường chứng khoán. Đó là lý do tại sao ông được gọi là Mr. Chết Chóc. Tuy nhiên, ông khẳng định, có lý do để ông bi quan như vậy. Hiện tại ông nhìn thấy 2 lá cờ đỏ trong thị trường.

Chiếc thứ nhất nằm ở sàn giao dịch chứng khoán New York (NYSE). Có nhiều cổ phiếu được mua bằng ký quỹ nhiều hơn ít nhất là so với những năm 1950. Điều đó có xu hướng xảy ra khi thị trường chứng khoán đắt đỏ, như hiện nay.

Giá thực sự đang nằm ngoài tầm kiểm soát, Faber nói. Tỷ lệ P/E trung bình trong quá khứ ở khoảng 17 nhưng hiện nay là 30.

Một khi người ta bắt đầu bán, Faber cảnh báo, sẽ có một cơn lốc xảy ra. "Tôi cho rằng một kịch bản thực tế sẽ xảy ra là những người nắm giữ tài sản sẽ bị mất 50% tài sản", Faber nói. "Một số người sẽ bị mất tất cả".

Chiếc cờ thứ hai nằm ở một số lượng nhỏ cổ phiếu đang chi phối con bò trên thị trường. Chỉ có 5 công ty mà chiếm tới gần 1/3 tổng lợi nhuận của chỉ số S&P 500 trong năm 2016. Điều đó có nghĩa là nhà đầu tư đang dựa vào một số ít công ty để chống đỡ thị trường.

"Nếu chỉ có một vài cổ phiếu đi lên, đó là dấu hiệu", Faber nói. "Thị trường không khỏe mạnh".

"Không có đủ nỗi sợ hãi"

Rob Arnott - sáng lập viên công ty chiến lược đầu tư - Research Affiliates

Rob Arnott được mệnh danh là người đỡ đầu của "Beta thông minh" - chiến lược đầu tư thụ động đã thu về hơn 55 tỷ USD trong năm ngoái. Trước khi thị trường sụp đổ năm 2008, trong một cuộc phỏng vấn với Bloomberg năm 2007, ông nói rằng một cuộc suy thoái đang đến.

Mới gần đây, ông cũng có dự cảm không tốt về thị trường chứng khoán Mỹ. Nhà đầu tư không có sự cảnh giác cần thiết, ông nói. "Nước Mỹ không có đủ nỗi sợ hãi. Có cảm giác rủi ro không ở đây".

Nhưng gió có thể đảo chiều bất cứ khi nào. "Thị trường chuyển động cùng với sự thay đổi trong nhận thức. Một điều tồi tệ có thể xảy ra là suy thoái", Arnott cho biết.

Theo Trí thức trẻ/Time