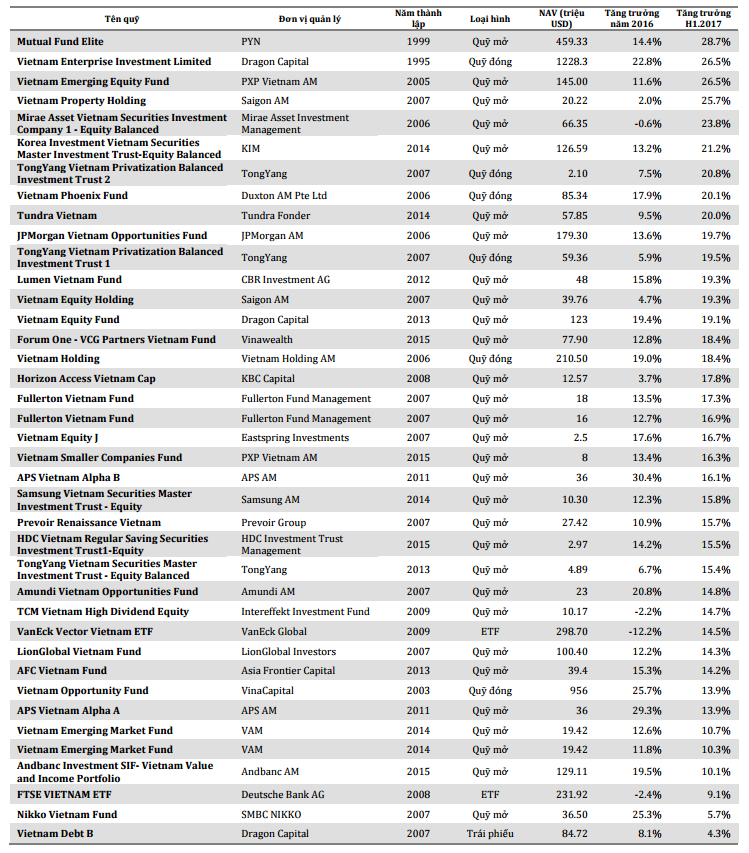

Các quỹ ngoại đạt mức tăng trưởng 19,5% trong nửa đầu 2017, cao hơn mức tăng của chỉ số VN-Index (16,8%) và tăng đáng kể so với năm 2016 (chỉ đạt 12,1% trong 6 tháng và 15,9% trong cả năm).

PYN được biết đến như một quỹ đầu tư chủ động vào các doanh nghiệp có Beta cao. Tuy nhiên thời gian qua PYN đã đặt cược vào HBC, FCN và đặc biệt là MWG. PYN cũng là quỹ có hiệu suất đầu tư dài hạn cao với mức tăng trưởng bình quân trong 10 năm là 14,7%/năm.

Với chiến lược đầu tư vào những thị trường đang bị định giá thấp và ở giai đoạn đầu của một chu kỳ tăng trưởng kinh tế, PYN dự kiến sẽ vẫn chọn Việt Nam là thị trường đầu tư trọng điểm cho tới năm

Xếp thành tích thứ 2 là quỹ VEIL của Dragon Capital với kết quả tăng trưởng 26,5%, với quy mô danh mục quỹ đạt hơn 1,2 tỷ USD. Khác với PYN, VEIL tập trung đầu tư vào những cổ phiếu bluechips của thị trường như VNM, MBB, HPG, FPT… có tới 7/10 cái tên trong top 10 nắm giữ nhiều nhất trong danh mục lặp lại của 1 năm trước đó. Thay đổi đáng kể nhất của VEIL là tăng sở hữu tại MWG (chiếm 7,6% NAV).

Với quỹ VEEF của PXP, tính đến cuối tháng 6, tài sản ròng của quỹ ở mức 145 triệu USD và đạt mức tăng trưởng 26,5% trong nửa đầu 2017. Đánh giá về triển vọng thị trường thời gian tới, PXP đang lo ngại về vĩ mô, khi Chính Phủ dùng chính sách tiền tệ cho mục tiêu ”tất cả vì tăng trưởng”.

Mặt khác, PXP hiện đang quản lý 2 quỹ, quỹ thứ 2 của họ VSCF tập trung đầu tư vào những công ty có vốn hóa nhỏ và trung bình, có mức tăng trưởng 16,3% trong 6 tháng đầu năm.

Liệu có chiến lược để luôn kiếm lời trên TTCK Việt Nam?

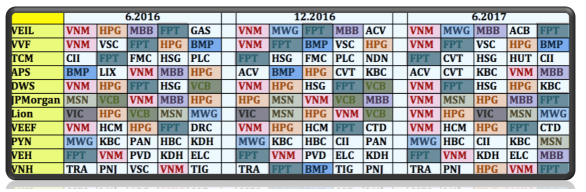

Theo thống kê của DOBF, về cơ bản, khẩu vị chung của các quỹ sẽ gồm 3 yếu tố: vốn hóa, doanh nghiệp đầu ngành và có tăng trưởng. Định giá sẽ không phải là vấn đề ưu tiên trong phần lớn sự lựa chọn, ngoại trừ các quỹ đeo đuổi trường phái đầu tư giá trị. Vì vậy cũng dễ hiểu khi những cái tên như VNM, FPT, VCB luôn nằm trong top đầu nắm giữ của các quỹ. Trong 1 năm qua, danh mục các quỹ cũng ít có sự biến động lớn, chủ yếu thiên về mua và nắm giữ.

Một số cổ phiếu lớn được quỹ ngoại nắm giữ

Theo đó, DOBF đã có một số đánh giá về danh mục của các quỹ.

Với Vietnam Holding (VNH), quỹ này theo đuổi chiến lược đầu tư giá trị và thiên hướng chọn cổ phiếu theo bottom-up. Các tiêu chuẩn lựa chọn là doanh nghiệp có tài chính lành mạnh, tiềm năng tăng trưởng EPS dài hạn, ưu tiên doanh nghiệp đầu ngành thuộc ngành có rào cản gia nhập cao. Các doanh nghiệp phải đáp ứng các tiêu chuẩn về môi trường, minh bạch và tính trách nhiệm xã hội. Danh mục của VNH có tới 66% là các cổ phiếu có quy mô trung bình và nhỏ, 34% là Bluechips.

Với chiến lược này, VNH thành công trong các năm trước, thuộc top các quỹ có hiệu suất đầu tư tốt nhất, nhưng lại "không hợp" với nửa đầu 2017. VNH từng thừa nhận trong báo cáo đầu năm: “Thị trường đang quá háo hức với những cổ phiếu mới cổ phần hóa và trông đợi vào những cơ hội IPOs rồi sau đó niêm yết, mà những cổ phiếu này nằm ngoài thước đo về giá trị của Vietnam Holding. VNH quyết định sẽ không theo trào lưu và tuân thủ những nguyên tắc đã được thiết lập trước đó”.

APS Vietnam Alpha Fund (APS) có quy mô vừa và danh mục hiện tại có khoảng 70% phân bổ vào thị trường Việt Nam, phần còn lại mua cổ phiếu của các quốc gia Đông Nam Á khác. APS tìm kiếm sự tăng trưởng bằng cách bám theo chu kỳ, từ những chu kỳ lớn của vĩ mô hay ngành kinh tế, cổ phiếu được lựa chọn nếu như thể hiện ra được những thay đổi căn bản trong nội tại doanh nghiệp, cải thiện về kết quả kinh doanh, thay đổi trong chiến lược hay minh bạch trong ban lãnh đạo. Thanh khoản sẽ không phải là vấn đề ưu tiên của quỹ, khi danh mục của họ từng nắm giữ những trạng thái lớn của LIX hay DAG.

Với PYN, chiến lược của quỹ này đã cho những danh mục những cổ phiếu đã tăng bằng lần (VD: HBC, VND, MWG…) nhưng cũng có không ít thất bại không ít. Mặt khác, PYN cũng tham gia vào cổ phiếu có tính đầu cơ cao như HHS, FIT, HQC…

Đánh giá thị trường, PYN giữ cái nhìn rất tích cực về thị trường Việt Nam cho chu kỳ đầu tư từ 2013 – 2022 và đặc biệt đánh giá cao những doanh nghiệp có tiềm năng tăng trưởng doanh thu vượt trội. Ít nhất thì cho tới thời điểm này của năm nay họ đang đi đúng hướng.

NHD